ИП: Какво е вашето гледиште за тоа како еволуираше пазарот на осигурување во текот на првата половина на 2020 година?

КШ: Промените кои ги наметна корона-кризата, ги принуди друштвата за осигурување и останатите субјекти во секторот да се преорганизираат со цел да се адаптираат на новите услови. Ефектите од адаптацијата се различни, односно некои подобро се соочија со промените, па дури имаме и неколку случаи во кои друштвата за осигурување остварија и забележлив пораст во работењето.

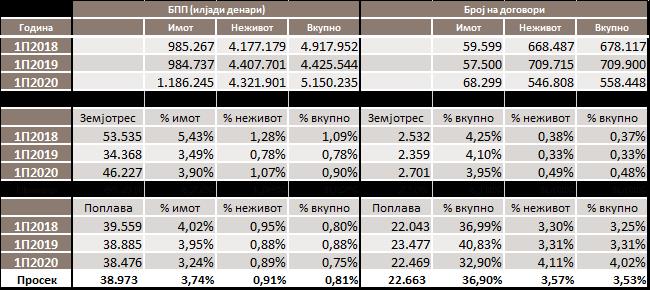

Во првата половина на 2020 година (1П2020) е остварена бруто полисирана премија (во понатамошниот текст: БПП) во вкупен износ од 5,15 милијарди денари, што претставува пад од 2,01% во однос на БПП остварена во 1П2020 година (1П2020: 5,25 милијарди денари).

Кај осигурувањето на живот e остварена БПП во износ од 828,33 милиони денари (1П2020: 848,35 милиони денари), што претставува пад од 2,36%.

Во делот за неживотно осигурување е остварена БПП во износ од 4,32 милијарди денари (1П2020: 4,41 милијарди денари) што претставува намалување од 1,95% во споредба со 1П2020 година, а во вкупната структура на БПП учествува со 83,91% (1П2020: 83,85%). Доколку се анализира подлабоко, падот е најмногу кај класите условени од намалената мобилност, како што се зелена карта, автомобилска одговорност и патничко осигурување.

Би истакнал, дека за мене е значајно тоа што во 1П2020 сите, освен едно друштво за осигурување, остваруваат добивка пред оданочување од работењето. Сепак треба да имаме предвид дека за ова придонесе една од мерките кои ги донесе АСО (за проширување на категориите за исправка на вредноста на побарувањата за 60 дена), но и намалената динамика на оштетни побарувања особено во погоре споменати класи условени од намалената мобилност.

ИП: Кои беа можните причини за растот на премиите за осигурување на имот од 20,5% на крајот на 1Х2020 година? Дали во последно време Македонците се позаинтересирани за овие производи? Колку од нив нудат заштита од катастрофални ризици?

КШ: Особено е интересен податокот дека е забележан пораст од 20,5% кај осигурувањето на имот. Трендот не е универзален, односно неколку друштва за осигурување бележат изразите пораст, додека кај неколку има пад на БПП. Кога се анализира статистиката детално, забележуваме дека порастот се должи на различни категории кај различни друштва за осигурување, при што доминантни се домаќинско осигурување, осигурувањето на градби и објекти и земјоделско осигурување. Тоа нѐ наведува на заклучок, дека порастот во 2K2020 се должи на синергијата на зголемениот интерес за имотно осигурување и добрите продажни стратегии на неколку друштва за осигурување.

Сепак, и покрај овој позитивен тренд на пораст на имотното осигурување во опфатот на ризиците нема придвижување во однос на катастрофални ризици. Покритието на катастрофалните ризици е се уште на многу ниско ниво во рамки на склучените полиси за осигурување на имот, а дополнително што и опфатот на осигурување на имот генерално е на незадоволително ниво. Сметам дека е потребно да се изгради поширока државна стратегија со цел да се зголеми пенетрацијата на осигурувањето на имот со опфат и на главните катастрофални ризици (земјотрес и поплава), затоа што на ова ниво се соочуваме со изразен системски ризик.

ИП: Кои промени предизвикани од корона-кризата на вашиот пазар, според вас, ќе продолжат да се применуваат и после кризата?

КШ: Друштвата за осигурување и посредниците во осигурувањето погодени од корона-кризата се соочија со фактот дека успешната реорганизација најмногу зависи од развојот на информациските технологии. За жал, кај нас on-line продажбата сѐ уште е маргинално застапена. Само дел од осигурителните производи се достапни за потрошувачите on-line од страна на мал број осигурителни субјекти.

Сметам дека научена лекција ќе биде дека не смее да се одложува следењето и адаптирањето кон новите трендови и промени, што значи дека субјектите на пазарот ќе мора да ги менуваат и прилагодуваат своите бизнис модели, да усвојуваат нови технологии, да применуваат дигитални алатки и да поттикнуваат култура на промени во своето работење, не само при склучувањето на договорите за осигурување, туку и при приемот и обработката на штетите и барањата за надомест на осигурените суми.

ИП: Дали македонскиот пазар неодамна доживеа некои релевантни структурни промени? (преземања, влез на нови ентитети на пазарот, излези и сл.)

Минатата 2019 година ја обележија промени во капиталната структура на две друштва за неживотно осигурување. Друштвото за неживотно осигурување Нова осигурување АД Скопје беше преземено од страна на Халк банка АД Скопје, дел од турската финансиска групацијата која во своето портфолио поседува друштво за осигурување, и работи под ново име Халк осигурување АД Скопје. Второто преземање беше на друштвото за неживотно осигурување Еуросиг АД Скопје од страна на австриската осигурителна групација ГРАВЕ. Двете преземања ги сметаме како признание за постоење функционален пазар на осигурување и истовремено како позитивен тренд, со оглед на тоа што на домашниот пазар се привлечени осигурителни групации со голема традиција, што подразбира подобри осигурителни услуги за граѓаните и стопанството.

ИП: Кои се моменталните предизвици на македонскиот пазар на осигурување и како Агенцијата за супервизија на осигурување се справува со нив?

КШ: Како резултат на корона- кризата Агенцијата за супервизија на осигурување (во понатамошниот текст: АСО) презеде низа на мерки и активности со цел намалување на негативните ефекти од новата состојба врз функционирањето на пазарот. На самиот почеток на здравствената криза се идентификуваа и презедоа мерки кои вклучија измена на неколку правилници кои се однесуваат на прудентните правила и финансиското известување на друштвата за осигурување, а исто така се одложи спроведување на теренски супервизии, како и на почнатите прекршочни постапки, со цел да им се овозможи на субјектите полесно справување со кризата и одржување на континуитетот во работењето.

ИП: Какви се Вашите очекувања за краткорочен и среднорочен развој на локалниот пазар на осигурување?

КШ: Забрзаниот технолошки развој, растот и развојот на домашниот осигурителен пазар, како и промените на меѓународните пазари и осигурителни стандарди, од една страна, и ограничените ресурси за спроведување на супервизијата од друга страна, несомнено налага да се направат промени, како во регулативата така и во секојдневното организирање на работењето на супервизорскиот орган, во смисла на воспоставувањето на ризично-базирана супервизија на осигурување која ќе ги антиципира ризиците, ќе го подобри фокусот на супервизијата и ќе овозможи навремено да се интервенира на пазарот на осигурување како би се неутрализирале или намалиле негативните непосакувани ефекти, и би се одржала финансиската стабилност на друштвата за осигурување дури и во случаи на кризи и непогоди.

АСО ќе ги користи сите законски овластувања, и ќе предлага измени во постојните закони, со цел фундаментално да го смени курсот на супервизијата на осигурување, и истата да ја постави на нови патеки во смисла на антиципирање на ризиците по осигурителниот сектор и навремено справување со истите.

Во рамки на своите надлежности, АСО ќе обезбеди целосна транспарентност на позитивните корпоративни пракси и јавно признание кога задоволството на осигурениците од користењето на осигурителните услуги е неспорно, а тоа е постигнато без нарушување на финансиската состојба и солвентноста. Тоа ќе стимулира натпревар помеѓу субјектите на пазарот за подобро задоволување на интересите на осигурениците, и додавање на вредност на корпоративниот имиџ, преку јавно признание на нивните деловни политики. Но, АСО истото ќе го прави и доколку идентификува развој на негативни корпоративни појави кои ја нарушуваат финансиската стабилност на секторот, даваат погрешни и нецелосни информации за осигурителните услуги и влијаат на влошување на репутацијата на осигурителните услуги.

АСО ќе воспостави еден нов дијалог со сите пазарни учесници. Идејата е едноставна, не може да го развивате осигурителниот пазар без активно вклучување на сите субјекти во него. Со други зборови, мерките кои ќе ги презема регулаторот ќе бидат во силна корелација со бизнис концептите и потребите на сите инволвирани страни. Во одредени сегменти со одредена мерка некој од субјектите можеби краткорочно и ќе биде засегнат. Но битен е крајниот исход, на долг рок сите да го добијат тоа што го бараат, осигурениците зголемена лепеза на осигурителни инструменти по оптимална цена и квалитетно сервисирање на полисата, а друштвата за осигурување, брокерски друштва и застапниците раст на приходите и зголемување на добивките. Само така може да очекуваме зголемување на пенетрацијата на осигурителниот пазар во вкупниот финансиски систем, од сегашните 3,5%.